臉書粉絲團

Face Book

首頁 最新消息 稅務資訊 稅務資訊

家族企業省遺產稅 有撇步

發佈時間-2018/12/6

2018-12-05 00:52經濟日報 記者翁至威/台北報導

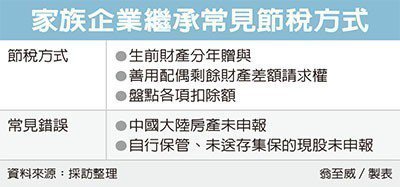

大型家族企業面臨傳承及遺產稅務議題,通常企業家都會在生前妥善做好安排,像是利用贈與稅免稅額分年贈與、善用配偶剩餘財產差額請求權等,只要事先做好稅務規劃,可省下大筆稅金。

依據遺贈稅法規定,企業家辭世後,遺產稅的計算是依據辭世當天的遺產總額,減除免稅額、扣除額後所得的課稅遺產淨額,依據累進稅率、累進差額等來計算應納遺產稅額。

因此,企業家的繼承人可盤點各項扣除額,例如遺有配偶可扣除493萬元,加上扶養親屬扣除額、直系血親卑親屬扣除額等,以及生前未償債務、未納之稅捐、罰鍰、罰金,喪葬費123萬等,計算出遺產淨額,再根據對應稅率、累進差額計算遺產稅。

會計師表示,遺產稅實際可能課徵多少,仍需看到財報才有辦法依個案論處,不過現行稅法規定的非常清楚,且一般大型企業一定都會事先做好資產及節稅規劃,以利家族企業傳承及遺產安排。

會計師也提到,生存配偶可主張剩餘財產差額分配請求權,將雙方剩餘財產相減後均分,也就是先分配死亡配偶的「一半」財產,僅就剩餘財產繳納遺產稅即可,可省下大幅遺產稅。