臉書粉絲團

Face Book

首頁 最新消息 稅務資訊 稅務資訊

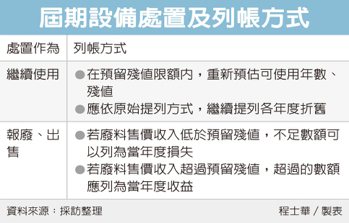

設備屆使用年限 二方式列帳

發佈時間-2020/2/13

台北國稅局表示,營利事業持有機械設備等固定資產,若已屆原訂耐用年限,業者可選擇報廢出售廢料,出售價值轉列當年度損失或收益;若繼續使用,需要自行預估可使用年數、重新估計殘值後,按原提列方法繼續提列折舊。

官員表示,針對房屋建築、機器設備、交通運具等各類固定資產,財政部訂有《固定資產耐用年數表》,規定每項設備應分多少年來攤提折舊,同時又依據《所得稅法》第54條,企業購置固定資產後,應預估表定使用年限結束之後,這項設備會留下多少「殘值」。

官員表示,耐用年限已經屆滿的設備,企業當然可以繼續使用,在原本依法預留的殘值額度內,自訂預期使用年限,按照原本提列折舊的方法,繼續攤提剩下的購置成本到每年度帳上。

如果覺得設備已經不堪使用,官員表示,報廢並出售設備廢料,也是另一個選則,帳面上同樣是運用原本預留的殘值,如果廢料售價收入低於預留殘值,不足數額可以列為當年度損失;如果廢料售價收入超過預留殘值,超過的數額則應列為當年度收益。

舉例而言,A公司購置機器設備後,按平均法計算折舊,持續使用到耐用年限屆滿時,預留殘值為100萬元,A公司若想繼續使用設備四年、留下殘值20萬元,那麼這項設備每年就可再提列折舊20萬元,四年後再依實際狀況,判斷要繼續使用或報廢出售。

官員指出,以往法規曾有規定企業預估設備殘值的計算方式,現在已經修正相關條文,企業可以自行預留殘值,或不預估殘值,將原始取得成本全數攤提折舊。