首頁 最新消息 投資理財 投資理財

鉅亨買基金2020/03/05 08:50

為了因應武漢肺炎可能為美國經濟帶來的衝擊,聯準會緊急宣佈降息 0.5%。意料外的提前降息,非但沒有提振投資人信心,反而加深投資人對於美國經濟即將陷入衰退的擔憂,拖累股市表現。「鉅亨買基金」認為目前仍難以判斷疫情可能對美國經濟帶來的影響,但從聯準會與債券市場的反應來看,單一資產風險較高,股票與債券都有的均衡配置更為合適。

1. 緊急降息反讓市場害怕

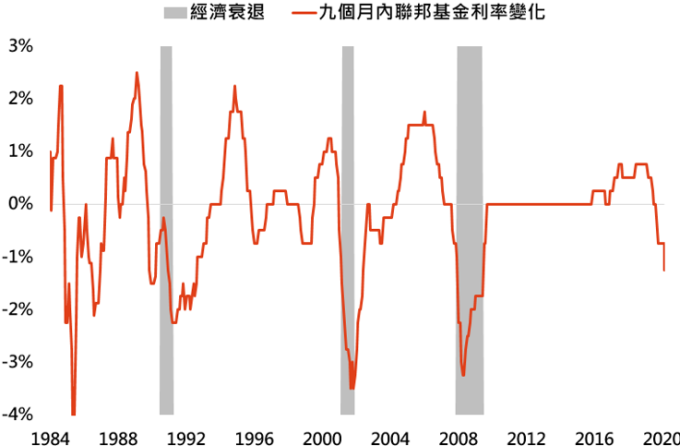

加計緊急降息的 0.5%,從去年年中以來,聯準會累計降息幅度已經來到 1.25%。從 1984 年以來,聯邦基金利率觸頂後,利率重新下降期間,9 個月內利率下降幅度超過 1.25% 的次數共 5 次(分別是 1984 年、1989 年、2001 年、2008 年與此次)。其中 3 次快速降息後,美國經濟都陷入衰退中(分別是 1989 年、2001 年與 2008 年)。此次聯準會快速降息後,美國經濟會否步入前幾次快速下降後就衰退的後塵,是美國股市能否反彈的關鍵。

2. 降息若不止,將不利股市前景

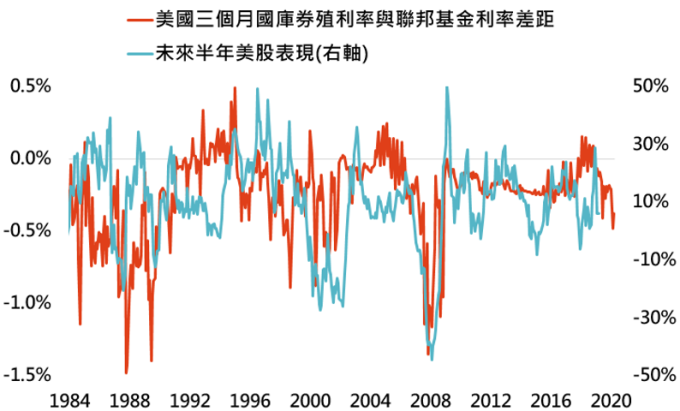

我們看法與過往相同,若聯準會不再降息,反而有利股市表現 (等同聯準會看好未來經濟表現)。但從目前利率期貨來看,投資人仍認為聯準會將繼續降息(今年底前,市場預期聯準會再降息一碼機率為 41.8%、降息超過一碼機率為 36.1%)。目前美國 3 個月國庫券殖利率低於聯邦基金利率,且兩者差距逼近 - 0.4%,過往此類情形發生時,未來半年美國股票往往表現平平。若兩者差距進一步擴大,投資人就該更為小心。

3. 避險債券前景略優於美國股票,分散配置為上策

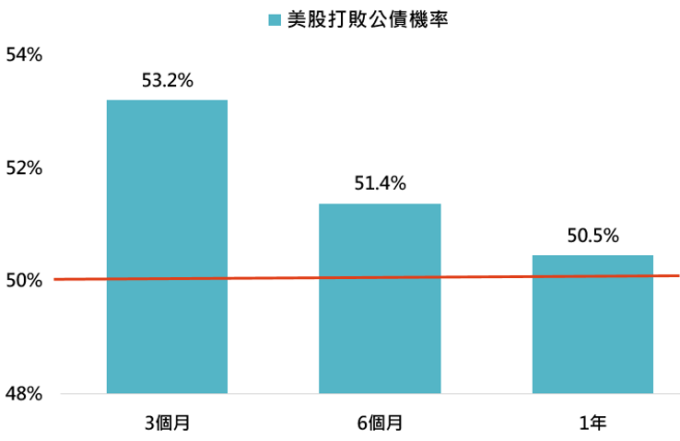

目前美國聯邦基金利率近一年已經下降超過 1%,且美國 3 個月國庫券殖利率仍低於聯邦基金利率,暗示聯邦基金利率的下降之路還沒結束。從 1973 年以來,當美國股市處在類似情境中時,未來 3 個月、6 個月與 1 年的平均報酬率分別為 1.8%、4.4% 與 8.5%,低於美國公債的 2.3%、4.9% 與 9.6%。美國公債看起來更適合現在環境,但其實美國股票各天期表現優於美國公債的機率仍略高於 50%。不論是美國公債或美國股票,兩者都無法保證一定會打敗另外一種資產,股 6 債 4 的分散配置更適合不想冒風險的投資人。