首頁 最新消息 投資理財 投資理財

鉅亨網新聞中心2022/05/18 09:25

為了抑制自 1980 年代初以來最熱的通膨,Fed 今年以來已經升息 3 碼,並表示將從 6 月份開始縮表,Fed 打擊通膨的鷹姿,讓市場惶恐不安,在此氛圍下,股債市均面臨震盪,也加大了投資難度!

多空交戰無法避免,多重配置是王道!

專家建議,波動環境下,更宜採行「多重資產」布局策略,以「野村多元收益策略」為例,透過「股票」、「非投資等級債」、「投資等級債與可轉債」三位一體的投資組合,同時兼顧「資產增值力」、「多元收益力」與「靈活防禦力」三大目標,才能在震盪的市場環境中全方位的捕捉收益良機。

瞄準波動市場下的投資契機

市場變動之快同時也創造了許多布局機會,以股市為例,原本高高掛、買不起的優質股票,隨著市場回檔修正,變得相對便宜,加上外界原本擔心的殖利率倒掛危機已經解除,(註 1) 根據歷史數據顯示,過去在殖利率倒掛後,美國股市近半年、一年及兩年累積報酬中位數表現不俗,分別達 6.6%、14.3% 及 18.0%。

此外,根據彭博資料顯示,股市仍呈現資金淨流入,其中以美國淨流入幅度最大,產業方面,資金則明顯從成長股轉向大型價值股。

債市方面,升息期間投資等級債表現受到壓抑,但非投資等級債收益率卻顯得更具新吸引力,加上違約率持續下降,持續受到市場青睞。

三管齊下 兼顧增值、收益及防禦

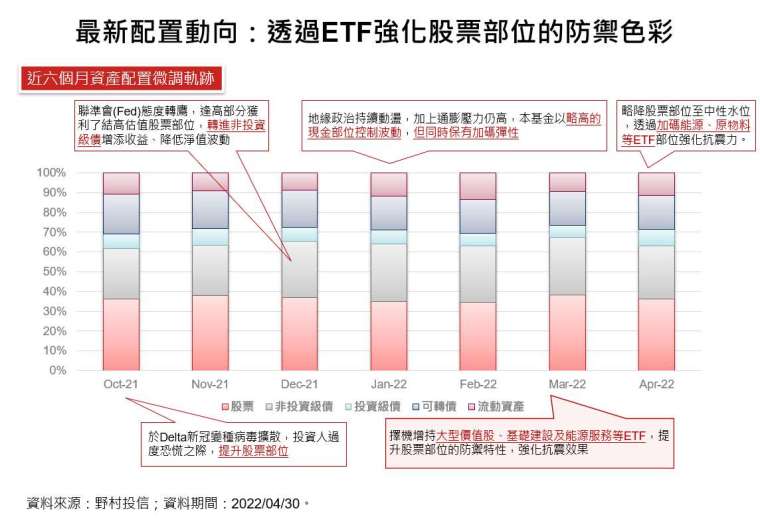

野村多元收益多重資產基金 (本基金有相當比重投資於非投資等級之高風險債券且配息來源可能為本金) 會根據目前市場情勢,調整「股票」、「非投資等級債」、「投資等級債與可轉債」三大資產比重,以追求投資組合「最適化」。舉例來說,2021 年 12 月,Fed 態度轉鷹,該檔基金逢高部分獲利了結高估值股票部位,轉進非投資級債增添收益、降低淨值波動;最新布局方向仍是以美國為主,整體股票部位略降,但加碼現階段最具優勢的價值股、和布局受惠通膨的能源、原物料等 ETF,透過 ETF 讓股票部位在追求報酬外,也能同時兼顧防禦色彩;非投資等級債部位仍高於投資等級債部位,透過短天期債券減少利率風險,同時維持可轉債部位增加投組的曝險機會。

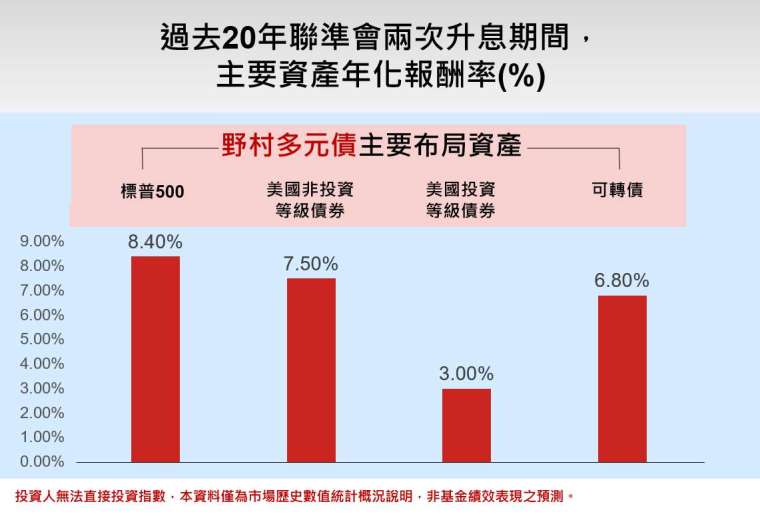

回顧過去 20 年 Fed 兩次升息期間,分別是 2004/6~2006/6,及 2015/12~2018/12, 野村多元收益多重資產基金 (本基金有相當比重投資於非投資等級之高風險債券且配息來源可能為本金) 主要持有的資產類別,包括美國股票、ETF(標普 500)、美國非投資等級債、美國投資等級債、可轉債,(註 2) 年化報酬率均為正報酬,分別為 8.4%、7.5%、3.0% 及 6.8%。

此外,由於這檔基金囊括股息、債息、權利金等多元收益來源,因此擁有自成立以來平均 8% 的年化配息率 *。不過配息率還是會因實際情況有所調整,且過去歷史配息率不代表未來配息率。

套句巴菲特的名言:「別人貪婪之時恐懼,別人恐懼之時貪婪」,時勢造英雄,波動環境下,除了掌握時機外,還要選到對的多元資產,才能為自己創造更多獲利機會。了解更多產品資訊 。